東京都の不動産を相続された方は、ご一読ください。

不動産、預貯金、有価証券、その他遺産に関する相続手続きは、貴方様に代わり司法書士が手続きいたします。相続した不動産の売却をご希望の場合も、まとめて弊所にて手掛けますので、あっちこっちに手続き依頼することなく、時間も手間も損することはありません。

皆さまそれぞれの相続手続きに柔軟に対応し、お困りの相続手続きをワンストップで実現いたします。

このページでは東京都の不動産を相続した場面についてご案内いたします。

東京都の不動産相続において注意すべきこと

地方の不動産には地方の不動産なりの、都内の不動産には都内の不動産なりの問題があります。まず、都内の不動産を相続した場合に注意すべきことの一つが「相続税」です。

その他、土地の価値が高いゆえ、だれが相続するか遺産分割問題や、特定の相続人が相続する場合のその他の相続人への代償金問題など、問題発生の確率も高いのです。

相続した大切な財産をめぐって相続人で揉めることのないよう、また無駄な税金を支払うことなく良い形で相続できるよう検討が必要となります。

地方の土地よりも土地価格が高いため、相続税発生率が高い

都内の不動産は地方に比べて高額となる場合が多く、相続税発生率は全国平均が8%に対し、都内の相続税発生率は17%にものぼると言われています。亡くなった方の6人に1人は相続税の申告が必要となっているようです。不動産以外の財産(預貯金や有価証券、その他の財産)をお持ちでなくても、不動産だけで相続税の基礎控除額(下記にて説明)を超えることも多く、高い確率で相続税申告が必要となります。

相続税の基礎控除額

相続税の基礎控除額は下記のとおりです。

3000万円+600万円×相続人数

相続人が3人だと・・・

3000万円+600万円×3人=4800万円

4800万円までは、相続税が課税されません。

例えば、財産額が4700万円であれば相続税はかからないし、5000万円であれば、はみ出した200万円に課税されます(相続税の計算に関しては、不動産は「路線価」という価格で計算します)。

しかしながら、相続の手続きは一般的には何度も経験することではなく、どれが相続財産となるか否かの判断は難しいものです。もしかしたら課税価格となった200万円は、葬儀費用などの控除を使って課税価格をゼロにできるかもしれません。では、お墓の購入代や香典返しも控除に使えるよね?と思いがちですが、実際にはお墓の購入代や香典返しは相続税の控除対象とはならないのです(生前に購入したお墓は相続財産として課税はされません)。

その他、様々な特例が用意されていたり、3年以内の贈与の持ち戻しがあったりと、実際の相続税の計算は複雑です。そのため基礎控除額を超える相続に関しては、相続税を得意とする税理士と提携して手続きを進めていきます。

以上により、相続税についてまず初めに考えるのは、この「基礎控除額」です。すべての相続財産額がこれを超えなければ相続税はかかりませんし、申告も不要です。もし超えるようであれば、たとえ特例利用により納税が不要となる場合でも、申告は必要となります。ご自分での判断はとても危険です!!

だれが相続するか問題

相続人が複数の場合は、だれが相続するか揉めることもあるでしょう。もしくは売却して現金で分ける(換価分割)、もしくは誰か一人が相続する代わりにその他相続人へ代償金を支払う方法(代償分割)などが想定されます。

不動産はケーキのように簡単に切って分けられませんので、例えば兄弟と言えども共有はおススメしません。共有状態だと将来問題が発生する可能性が格段に上がります。たとえば将来売却する場合は全員の同意が必要となりますし、この先相続人が枝分かれ式にどんどん増えていき、顔も知らない共有者も出てくるかもしれません。

不動産はケーキのように簡単に切って分けられませんので、例えば兄弟と言えども共有はおススメしません。共有状態だと将来問題が発生する可能性が格段に上がります。たとえば将来売却する場合は全員の同意が必要となりますし、この先相続人が枝分かれ式にどんどん増えていき、顔も知らない共有者も出てくるかもしれません。

そうなると収拾がつかなくなります。

もちろん、協議をするにあたって一番大切なのは相続人のみなさまの気持ち・希望ですが、ご自身たちだけで遺産分割協議を決めずに一度専門家を交えることをおススメします。

また、例えば相続人のうちの1人が被相続人(今回亡くなられた方)と同居していたなどの理由により「自分が相続して、そのまま住み続けたい」と主張した場合、調整できるだけのその他財産があるでしょうか。1人が不動産を相続し、その他の預貯金等を他の相続人が相続することで均衡が図れれば良いですが、相続財産が当該不動産しかない場合はどうしますか。その他の相続人が代償金も求めず納得してくれると良いですが、平等という観点から代償金を求められることがあります。しかしながら、いきなり大金を準備するのはなかなか簡単なことではないでしょう。

相続登記義務化

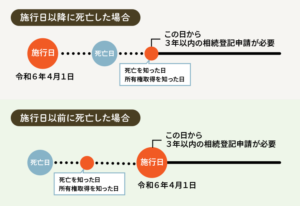

令和6年4月1日より相続登記が義務化されます。これは都内の土地に限らず、すべての相続にあてはまることです。相続登記とは、不動産の所有者が亡くなった際に相続人に名義を変更することです。今まではこの相続登記は義務ではなかったため、相続が発生しても長い間名義変更の登記がされないまま放置されることが多く、その結果、所有者不明の土地が増えていました。こうした背景から相続登記の義務化が進みました。

相続登記の義務化が始まると、死亡を知った日から3年以内の登記が必要となります。これに従わない場合、法務局より登記を促す通知がとどき、期限を過ぎても正当な理由なく登記申請しない場合は、10万円以下の過料となります。

すでに発生している相続についても適用されますのでご注意ください。

どこに相談すべきか

相続手続きは煩雑さを極めるため、「舵取り」が必要となります。不動産をお持ちの方が亡くなったときは、所有権の名義を相続人に変えるための「相続登記」が必要となり、その前提として遺産分割協議書を作成しなければなりません。前述のとおり相続税申告が必要か否かの判断も必要ですし、不動産を売却して現金で分けることもあるかもしれません。とにかく、やるべきことも書類も多く大変です。

こういったニーズに応えるために、弊所では宅建業の免許も取得し、一括でみなさまの相続手続きをお手伝いしてきました(相続税の申告が必要な場合は、税理士をご紹介いたします(紹介料はいただいておりません))。

こういったニーズに応えるために、弊所では宅建業の免許も取得し、一括でみなさまの相続手続きをお手伝いしてきました(相続税の申告が必要な場合は、税理士をご紹介いたします(紹介料はいただいておりません))。

相続といえば「司法書士」と、最近は浸透していることも多いですが(もちろん相続に特化した司法書士のことです。相続ではなく成年後見や決済をメインとしている司法書士もいますので、お間違いのないようご注意ください)、特に弊所は宅建業免許も持っており、不動産業界のベテランスタッフも在籍しております。そのため法律・不動産に関するイレギュラー案件含め様々な問題に対応できます。基本的にお客様に動いてもらうことはほとんどありません。

都内にお住まいの方の中には、地方出身で遠方の不動産が相続財産となることも多いでしょう。その場合は特に、相続人全員が集まることは難しいと思います。清澤司法書士事務所は遠方の不動産でも手続き可能、相続人様同士のやり取りや、書類の受け渡しもスムーズに進めるよう橋渡しの役割もいたします。

お忙しい中、相続手続きのことで時間や手間、精神的にも心労を増やすことは想像を超えてしんどいものです。

ご無理なさらぬよう、お困りの際はご連絡ください。